こんにちは!共働きサラリーマンのさらりい(@sararii_blog)です!

今回は「30代・共働き家庭」が老後資金2,000万円を貯めるには、月々貯蓄額はいくら必要か?期間はどのくらいかかる?

という疑問に対して、投資信託の積み立てシミュレーションをしてみました!

老後かー。まだまだ先だし2,000万円も大金すぎてピンとこないんだよね。

考えとかなきゃとは思うんだけど、めんどくさい!

30代は仕事に家庭に忙しいと思うので、代わりにシミュレーションしてまとめたよ!

老後資金の漠然とした不安解消につながるはずです!

私自身、2人の保育園児を育てつつ夫婦正社員フルタイム勤務の身であります。将来のことなんて考える時間がない!というお気持ちよくわかります。

でもちょっと考えてみてください。

老後は誰しもいつか必ず来るもの。”その時”に備えて、今から貯蓄の道筋を立てられれば、逆にマイホームや教育費など、大きな出費にも備えやすくなるのではないでしょうか。

私自身の備忘録的な記事ですが、老後の資産形成のイメージが掴めると思います。ぜひ最後までご覧ください!

目次

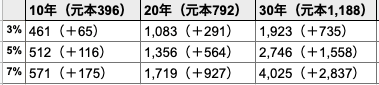

シミュレーションの前提

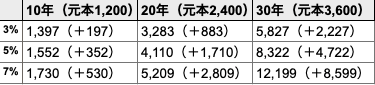

・インデックス型投資信託の積立を想定(老後までの潤沢な時間を最大限活用するため)

・平均年率利回りは3パターンで計算(3%、5%、7%)

・積立期間も3パターン(10年、20年、30年)

・毎月の積立額は4パターン

①3.3万円(年間40万円でつみたてNISA満額利用を想定)

②5万円

③6.6万円(つみたてNISAを夫婦満額利用)

④10万円

・わかりやすさ重視のため税金や手数料等は考慮してません

・単位は全て万円

利回りの3パターンは少し保守的に設定してます。やさしい投資信託のはじめ方によると、eMAXIS Slim 米国株式(S&P500)の過去20年の平均的な利回りは年利8.62%、eMAXIS Slim 全世界株式(オール・カントリー)では年利7.63%が目安とされております。

現行つみたてNISAの非課税期間は最長20年間のため、本来は21年目以降の利益には課税されます。つみたてNISA上限の年間40万円を超えて投資する分は、運用益に課税される特定口座での運用となります。

※なお、本記事内容はシミュレーションであり実際の運用とは異なります。将来の運用成績を保証するものではありません。投資は自己責任でお願いします。

パターン① 毎月の投資額3.3万円(年間40万円:つみたてNISA満額)

まずは毎月3.3万円をコツコツ積み立てたらどうなるか確認してみましょう。つみたてNISAを上限まで利用したケースですね。

毎月3.3万円を30年間積み立てると、年率3%でも試算額は1,923万円(運用益735万円)になりました

30年って非常に長い年月ですけど、30代であれば無理なく投資期間を確保できるのではないでしょうか。毎月3.3万円をインデックス投資信託に積み立てれば、ほぼ2,000万円問題は解決できそうです。

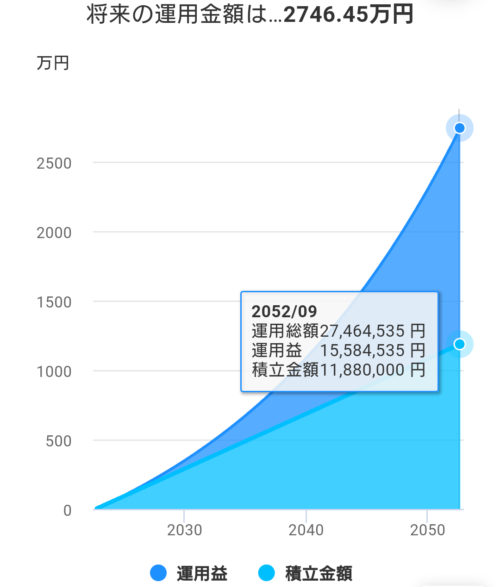

積立期間30年間で年率5%だと、試算額2,746万円、運用益1,558万円!元本の1,118万円よりも運用益の方が額が大きくなるんですね。

資産増加のシミュレーショングラフを見てみましょう。

後半の運用益の伸びがすごい…!

実際はこんなに綺麗なグラフ状には資産は増えていかないと思います。それでも長期積立のインパクトを知るには十分でしょう。

複利の力恐るべしですね。

パターン② 毎月の投資額5万円(年間60万円)

続いて月額5万円、年間60万円のケース。つみたてNISA上限の3.3万円に加えて、もうちょっとがんばって特定口座にて1.7万円を購入するイメージですね。

毎月5万円積み立てなら利回り5%だと20年間で2,000万円に到達できそうです

20年間であればつみたてNISAの非課税期間内なので、855万円の運用益はそのまま懐に入ってきますね。

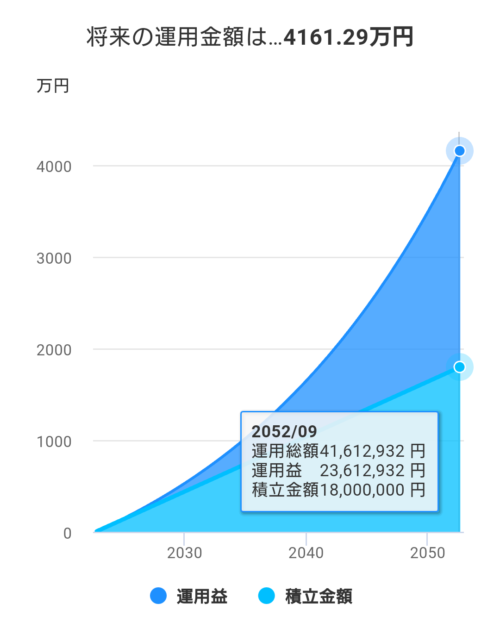

30年になると利回り5%で4,161万円まで跳ね上がります。なんと元本1,800万円の倍以上。

運用益だけで2,000万円を超えるんだね!だいぶ豊かな老後を過ごせそう

パターン③ 毎月の投資額6.6万円(年間80万円:つみたてNISA夫婦満額)

次は毎月6.6万円を積み立てた場合。夫婦それぞれのつみたてNISA枠を使い切るとこのような結果になります。

毎月6.6万円まで入金力を増やすと利回り3% 20年でも2,000万円を超えてきます

共働き家計の底力ですね!

二馬力であれば月6.6万円の積み立てはそこまで厳しい額でもないかと思います。

ただ、実際は出産・育児・住宅購入などのイベントがあると、老後資金に回せる金額も流動的になるかもしれませんね。

20年間一定して積み立てるというのは、想像するほど楽ではないかもしれません。暴落に直面して売ってしまいたくなるときもあるでしょうし。

いずれにしても、今の生活と将来への備えのバランスを保っていきたいものです。

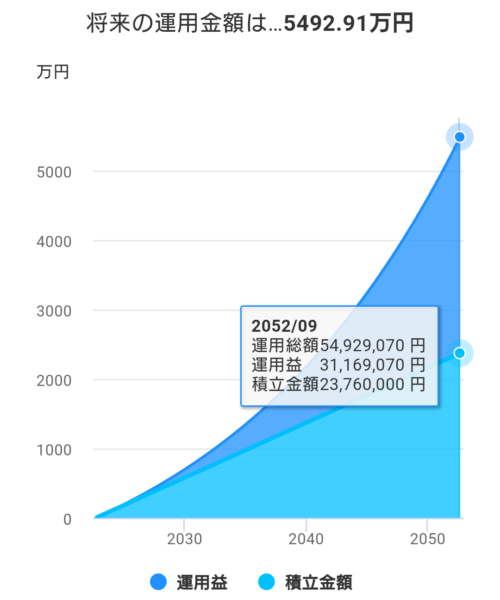

ちなみに利回りを上げて30年間5%だと5,492万円。もはや老後生活で使いきれるのか心配な額になりますw

パターン④ 毎月の投資額10万円(年間120万円)

最後は毎月10万円を投資するケース。夫婦共につみたてNISA満額(6.6万円)に加えて、特定口座にて3.4万円を運用するイメージです。

月10万円だと元本だけで20年間で2,400万円になるね!

こういう人はそもそも老後資金の心配はいらなそう

10万円も投資に回せるのは資金にかなり余裕がある人だろうからね

利回り3%でも20年間で883万円の運用益が見込めます

夢のある話としては、利回り7%で30年間のシミュレーションをすると、なんと評価額が1億円を超えてしまいます。元本となる3,600万円の用意が大変なことは言わずもがな、運用益が8,500万円以上見込める計算となります。

とはいえ、一般的なサラリーマン家庭では正直毎月の10万円はかなり厳しいですよね。特に子どもが生まれると余裕は一気になくなるでしょう。

独身時代や結婚してまだ子どもがいないうちに、いかに種銭を貯めておくかが勝負のような気もします。

パターン⑤ 番外編:毎月10万円を10年間積み立て後、20年間放置

毎月10万円の投資を30年間なんて無理!という場合、

「10年間だけがんばる」のも手です!

番外編として10年間積み立てた後20年間ほったらかしにすると、運用資産はどうなるか?検証してみます。

そこまで資金に余裕があるわけでもない場合(大半の方がそうだと思いますが)、初めから20〜30年間の長期を狙うのではなく、初めの10年間に元本を集中させる手法ですね。

利回り5%のシミュレーションだと毎月10万円を10年間積み立てると約1,500万円になります。

その後はいっさい追加投資せず老後まで寝かせておくだけ。

35歳から45歳までがんばって入金したとして、老後まで20年間ありますからね。

さて、気になる結果はこちらです。(野村證券さんのサイトでシミュレーションしました)

1,500万円が20年後は約4,000万円に?!

にわかに信じがたい…!

元本が1,500万円もあると、お金がお金を生むインパクトも大きくなります

複利の効果を実感するね!

4,000万円までは望まないとして、じゃあ結局2,000万円になるためにはいくら用意すればいいの?!

下記シミュレーションの通り、800万円を20年間利回り5%で運用すると2,000万円になるよ

元本の800万円を準備するには、月6.6万円×10年で到達しますね。

20〜30代の共働き世帯で子どもがいない(小さい)場合は、教育費や親の介護など出費がかさむイベントが起こる前に「10年間だけ余裕資金を投資に全振り」させるのも選択肢の一つになるかもしれませんね。

まとめ

老後資金2,000万円を貯めるための投資信託シミュレーション結果をまとめます。

パターン① 毎月3.3万円×30年間×利回り3% ➡︎ 1,923万円(運用益735万円)

パターン② 5万円×20年×5% ➡︎ 2,055万円(運用益855万円)

パターン③ 6.6万円×20年×3% ➡︎ 2,166万円(運用益582万円)

パターン④ 10万円×20年×3% ➡︎ 3,283万円(運用益833万円)

パターン⑤ 番外編 6.6万円×10年 = 800万円 ➡︎ 20年間放置(利回り5%)➡︎ 2,123万円(運用益1,323万円)

過去の利回りを参考にすると、銘柄選定はeMAXIS Slim 米国株式(S&P500)やeMAXIS Slim 全世界株式(オール・カントリー)などのインデックスファンドが良さそうです。投資に絶対はないものの、利回り3〜5%なら比較的期待できると思います。

老後資金の準備のイメージが湧く記事であれば嬉しいです。

なお、本記事では触れませんでしたが24年1月からは現行NISAとは別枠で「非課税期間恒久化の新NISA」が開始されます。めちゃくちゃ素晴らしい制度ですので、積極的に利用したいところです。こちらは別途執筆予定です。

総資産2,300万円を超える私の投資方針はこちらです。

最後までお読みくださりありがとうございました。

ではでは!